2年目方針検討中

8月で私の投資活動も2年目を迎えます。そろそろ現状を見直そうとか、新しいことを探ってみようとか、考えてみているところです。

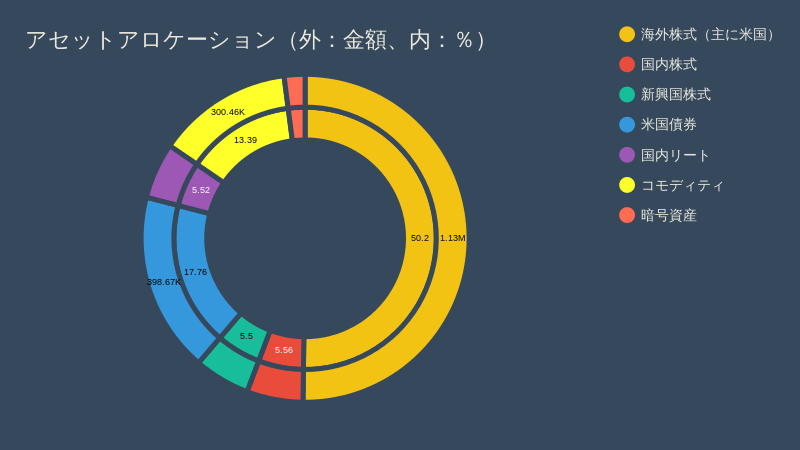

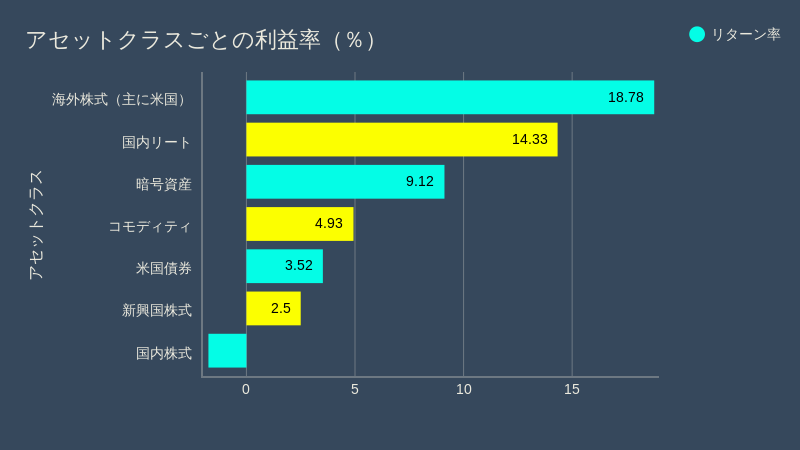

上のグラフは私の現時点でのアセットアロケーションとクラスごとの利益率なのですが、こうしてみると「国内株式」「新興国株式」枠はどうもいらない子のような気がしてなりません。これらは当面チャイナリスクによる低迷が予想されます。予測不可能な共産党政府の振る舞いに投資するのはちょっと正気じゃないかも…

そもそも海外株式に含まれている「つみたてNISA枠内の全世界株式」がそれらに投資配分をしてくれているので、それ以上の配分は必要ないかな?とも考えています。仮にこれらを外して米国債に移動し、「株式50%、債券30%、オルタナティブ投資20%」というアセットアロケーションに整理すると、すっきり分かりやすくて管理しやすくなる気がするのですよね。

それと別の話として、米国債券をアセットに含めたアセットアロケーション投資は、過去歴史に照らしてリターンの割にリスクが低い(シャープレシオが高い)ことがわかっています。・・・であれば、例えば信用取引枠を使って多少のレバレッジを掛けてみても良いのではないか?と思い始めているところです。まずなにより、いまサテライトでやっている個別株投資は変動幅が大きく、持っているだけで疲れてしまうので、暫く余裕ができるまではちょっと引退しようかな、という気持ちもあったります。

例えばオールシーズンPFの過去40年最大ドローダウンは15%もないという低リスクPFなので、2倍レバレッジくらいは問題なさそう。まあそこまでリスクをとる理由もないので、1.5倍レバレッジ+必要に応じてヘッジショート、というくらいが落としどころかな?と考えています。それにより、もとのPFのリターン期待値が10%として、レバレッジ枠により+4~5%くらいの上積みを得られるのではないか、という期待値があります。これで、さしたる苦労もなく15%リターンを達成できそう。