レイ・ダリオ流 超安全?ポートフォリオ

最強ヘッジファンドマネージャーの提案です

最近レイ・ダリオはSNSなどで「債券はゴミ」的な発言を繰り返しているので、以下の内容は陳腐化している可能性があります。話半分で聞いてください。投資は自己責任で!

世界最大のヘッジファンド企業、ブリッジウォーター・アソシエイツの創業者レイ・ダリオ氏が、安定的な資産運用をしたいと考えている人に推奨している究極安全ポートフォリオを紹介します。(レイ・ダリオ氏自身は、このポートフォリオを「オールシーズンポートフォリオ」と名付けています。好景気、不景気といった経済状態を季節になぞらえて、「すべての季節で十分なパフォーマンスを示すポートフォリオ」として設計したものだそうです。)

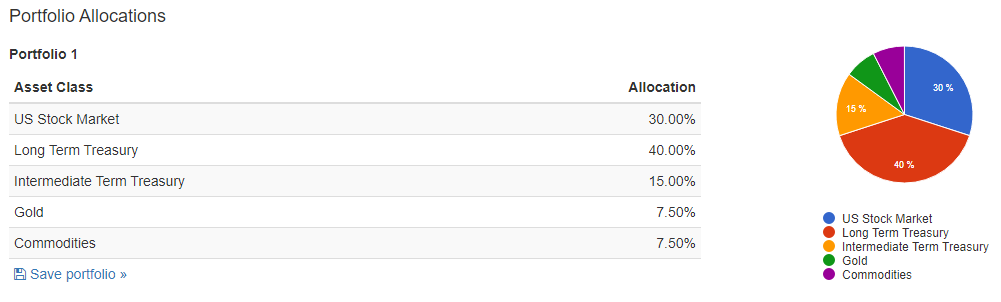

それは以下のようなものです。

- 米国株式 30%

- 米国長期国債 40%

- 米国中期国債 15%

- ゴールド 7.5%

- ゴールド以外のコモディティ 7.5%

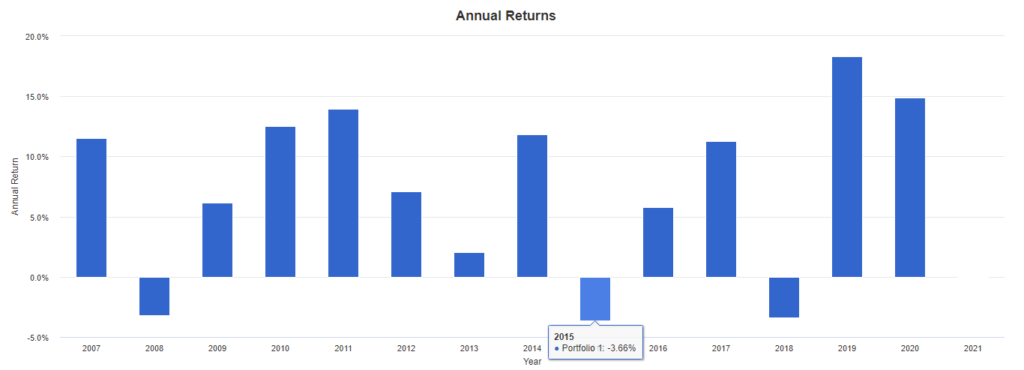

ぱっと見は米国債多めかな?という程度の特段かわり映えのしないポートフォリオ(失礼)のように見えますが、14年バックテスト(Portfolio Visualizerにコモディティのデータが14年分しかないため、最大14年になりました)の結果はある意味で群を抜いています。

年平均リターン 7.1%、標準偏差(リスク)6.94%、シャープレシオ 0.90、最大ドローダウン -14.75%、最悪年間パフォーマンス -3.66%

一番最後の項目、凄いですよね。過去14年では株式の大暴落が2回含まれているのですが、にもかかわらずこの数値は驚異的です。不安なくほったらかし投資をやりたいと思っている方や、あるいは資産が増えてきて安全な方向にリバランスしたいと考えている方に本当にお勧めできるアセットアロケーションだなと感じます。特に現在、米国債利回りの上昇と価格の下落が進んできており、米国債のお買い得感が高まっているので、チャンスなのではないでしょうか。

自分の親は昔ながらの銀行預金信者なのですが、これなら勧めても良いかな?という気がしてきました。元本割れリスクがここまで少ないのに、年平均利回り7%が出せるのですから。

なんでこんなに最悪年間パフォーマンスが優秀なの?

2008年のリーマンショックの際、株価は50%以上の最大下落幅で下落しています。ですがその年、安全資産の確保で米国債へのパニック買いが発生し、米国長期債は20%以上の暴騰をしているのです。債券の高騰が株価の下落を埋める形に働くので、結果的にこのようなパフォーマンスに落ち着く、という仕組みです。

一点注意が必要なのは、超低金利時代の先進国債券には、残念ながらこの機能を期待できないといことです。なぜならもうこれ以上は金利が下がらないから。金利が下がらない=価格が上がらないです。なのでその点については、安定的な運用のためにはもう一工夫必要になってしまうところです。(レイ・ダリオが「債券はゴミ」といっているのも、この機能を期待できないが故かと想像しています。)

皆さんもいかがでしょうか。ご参考にされて下さい。

少なくとも、泥沼投資信託を買うよりは70倍以上(実測値)マシ・・・なわけですよほんとに。ここに複利のパワーが加わって、格差はさらに数十倍。困ったもんですね。