投資収益をグラフ化してみた

(2021/7/30 アセット構成の変更に伴い最新化しました。)

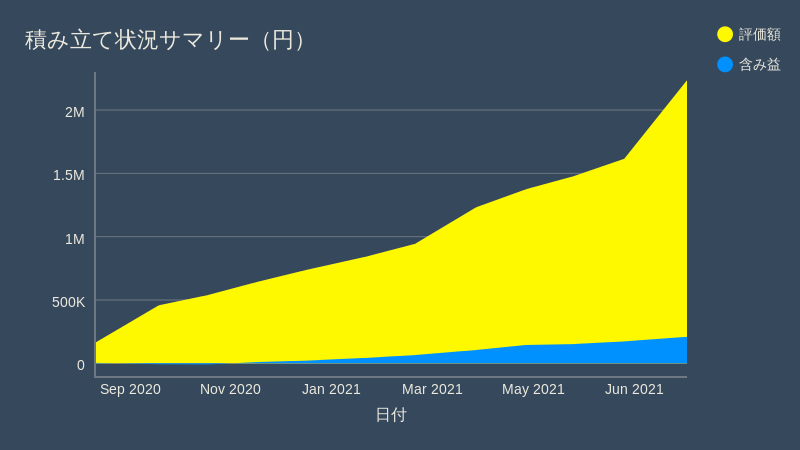

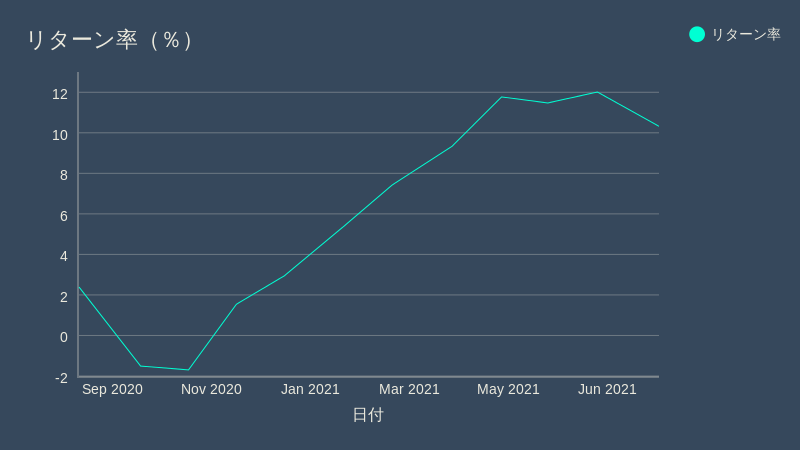

週次報についてなのですが、数字がたくさん並んでいてもあまり見る気も起きない気がしたので、ちょっとグラフ化してみました。上のグラフが評価額全体と含み益の推移、下のグラフがリターン率(含み益/投下資金額、%)の推移です。横軸は月末毎でとってみました。これなら、状況がだいぶわかりやすいですよね。

2021/7にリターンが下がっているのは、それまで計算に入れていなかった米国債ETFの残高を加算したためです。急落などは発生していません。

こうしてみると、すでに含み益部分がなかなかの厚さに育っているのがよくわかります。預金や日本国債では絶対に実現できない厚さですね。因みにこの12カ月間で積立投資にてこれだけのリターン額を実現するために必要な金融商品そのものの年次リターン率は、約28%もありました。(積立投資の初年度では、実際のリターン率は商品の年リターンのざっくり半分程度になってしまいます。それが積立投資のデメリットの一つですね。)私の目標値である15%を大幅に上振れしています。この一年近くは本当に美味しい上昇相場だったんだなと思います。

もしこのままもう暫く推移すれば、ほとんど含み損時期が無い(2020/10前後に少しの含み損期間があるだけ)まま育てきることができるかもしれません。そうなったらなったでラッキーですが、一方でガツンと減ってからV字回復するのも、悪くはないと思うのですけれどね。

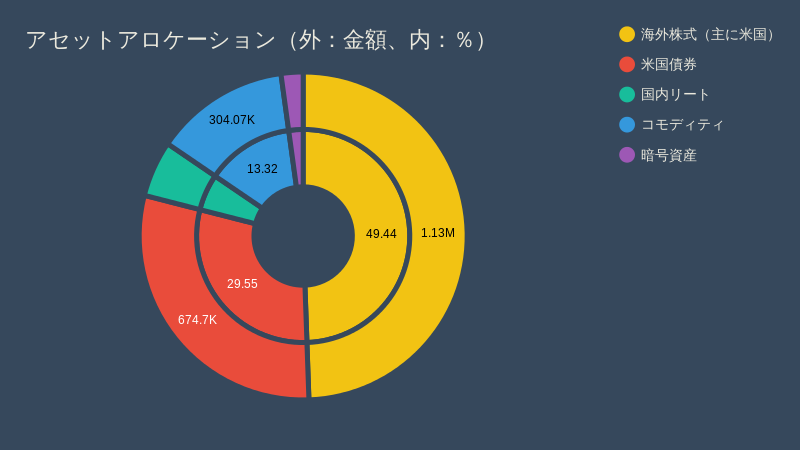

こちらは現在の長期保有資産のアセットアロケーションのグラフです。なお、投機目的で保有する個別株資産は除外しています。外側のドーナツには評価額、内側には全体に占める割合(%)を記載しています。半分を占めている「海外株式」アセットは実質そのほとんどが米国株なのですが、そのうち半分はつみたてNISA口座の全世界株式インデックス投信なので、一部には新興国及び国内株式が含まれております。米国株だけではないので「米国株」と書けないのが微妙なところ。まあ、所詮は個人のPFですし、細かいことは気にしない。

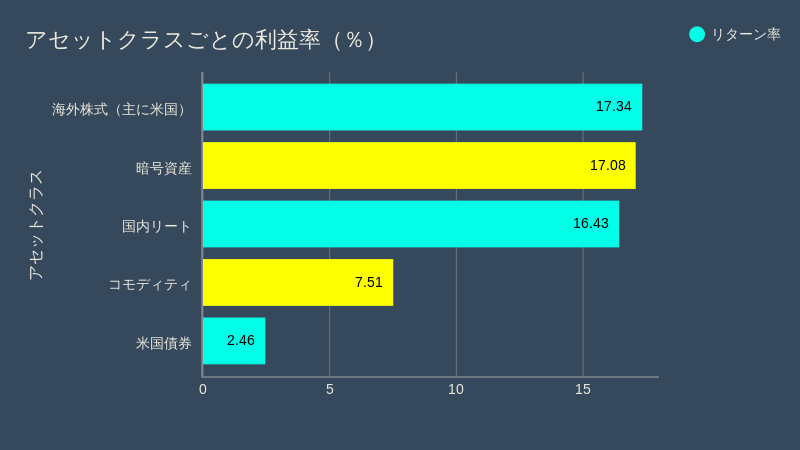

こちらはアセットクラスごとの利益率です。暗号資産がえらいことになっていますが、明日どうなるかわからないものですから、ここは気にしないのが良いかなと思っています。また米国債については、株価クラッシュが起きない限りはほぼ現金保有みたいなものと理解していますので、通常時は特にリターンを期待していません。何か急にお金が必要になったら、ここから取り崩すことになりそうです。

今後週次報告のうちの月末分については、これらグラフも追記していこうかなと思います。